张江科技评论 发布于:2023年5月5日 21:53

张江科技评论 发布于:2023年5月5日 21:53

新能源汽车市场的高增长倒逼整个产业链水涨船高,尤其是上中游成为产业链的制约环节。没有上游的矿产资源以及中游的材料与零部件,下游产品再努力也不易奏效。因此,谁把控了上中游资源,谁就掌握稳定的材料供给,也就赢得在新能源汽车产业链中的竞争优势。

材料在新能源汽车产业链中的地位

关键材料成为新能源汽车的研发重点

动力电池材料

动力电池的正极材料包括磷酸铁锂、锰酸锂、三元材料(镍钴锰、镍钴铝等),负极材料相对稳定,以石墨为主,也有少量以钛酸锂做负极材料,隔膜通常为氧化锆纤维材料。在涉及动力电池的矿资源中,稀有金属的应用占有一定的比例。例如,稀土贮金合氢在插电混合动力汽车的镍氢电池领域有广阔市场:在镍氢电池中,镍占到电池成本的3/5;在锂离子电池中,电解液、正极材料、负极材料和隔膜各占成本的1/4。燃料电池汽车的能量来源氢,需要铂族金属作为催化剂使之产生。

驱动电机材料

稀土元素对新能源汽车驱动电机而言是必不可少的,且需求量较大。为保证新能源汽车的续航能力,驱动电机必须具备高功率密度、高效率和强可靠性。稀土永磁同步电机是当前的主流技术,主要材料为钕铁硼,通常情况下还会混合少量的镓和稀土元素中的镝、镨、铽,以保证永磁电机的耐热性。电子电力系统实现的直流电和交流电转化,需要一定的钯、金、锗、铟和银等金属来实现。目前,钕铁硼是全球范围内磁性最优的永磁体,而稀土中的钕元素恰好是用来制造高功率轻质磁铁——钕铁硼永磁体的关键性材料之一。

轻量化材料

轻量化材料技术是新能源汽车研发与创新必须突破的关键环节。新型纤维复合材料、镁铝合金、含铬的高强度钢、钛合金以及一些非金属基复合材料等,在新能源汽车的轻量化和安全性方面有巨大的应用潜力。有研究指出,汽车轻量化最佳可降低1/2的能源消耗。铝合金在新能源汽车轻量化设计中的应用,可使整车减重达20%;镁合金可应用于座椅骨架、仪表盘、方向盘等,具有质量轻、比强度高、易加工等特点。

矿产资源

全球新能源汽车发展带来的相关矿产资源需求量快速增长,导致矿产资源的供需格局发生变化。以锂资源为例,根据美国地质勘探局2022年的数据,世界锂资源量约为8900万吨,锂储量2200万 吨,折合碳酸锂当量超过1亿 吨。2021年,世界锂及其衍生物产量折合碳酸锂当量约66万 吨,同比增长50%以上。目前,各国政府都高度重视锂资源的获取和开发,多个国家将锂资源列为国家战略资源。

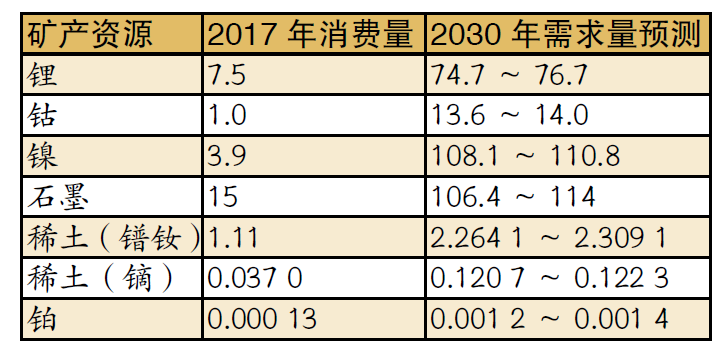

中国地质大学袁小晶撰写的《新能源汽车所需关键矿产资源的需求预测及供应风险分析》一文的数据显示,结合对中国涉及新能源汽车制造的6种关键矿产资源情况和2017年消费量,预测2030年新能源汽车对其需求量如表1所示。根据各矿产资源的需求量、产量、对外依存度等因素进行预测和分析,将锂、钴、镍、铂列为短缺矿产,将稀土、石墨列为优势矿产。

表1 新能源汽车所需关键矿产资源的需求预测

新能源汽车产业竞争点前移至关键材料

政府规划战略的推进

政府的规划战略尤为重要。2021年12月24日,上海市经济和信息化委员会发布《上海市先进材料产业发展“十四五”规划》(以下简称《规划》)。《规划》提出:加快上海先进材料创新发展对推进产业链强链补链、强根固基,提升关键产业链核心竞争力和产业能级有重要意义;要支持新能源汽车电池材料、轻量化材料、高性能电机材料的研发和产业化应用;围绕提升新能源电池性能和系统可靠性,加快动力电池关键配套材料攻关和产业化,开展固态电池等新一代产品关键材料研发,推进燃料电池基础材料和核心技术突破;推进高强度钢材、有色合金材料、复合材料在新能源汽车轻量化方面的应用;加快高效节能电机关键配套材料创新升级;支持头部企业建设汽车材料创新应用平台,联合核心材料企业,开展定向技术攻关和产品研发,加快建设核心材料测试验证和量产能力。《规划》列出了推进上海新能源汽车关键战略材料发展项目的清单。

产业竞争重心前移

全球科技格局的新变化是基础研究在抢占国际竞争制高点中的地位凸显。国外新能源汽车产业界也已经意识到基础研究的重要性。从趋势看,在科技革命和产业变革促动下, 新能源汽车产业竞争的重心已前移至研发链条的前端,进而前移至产业链的上游材料领域,即关键材料的研发、生产环节 。

新能源汽车市场的高增长倒逼整个产业链水涨船高,尤其是上中游原材料产业成为新能源汽车发展的制约环节。例如:动力电池产业链的上游为原材料资源的开采和加工,主要有锂资源、镍资源、钴资源和石墨等;中游是正极材料、负极材料、隔膜、电解液等材料的生产和加工;下游的电芯及电池包供应商将中游的各种材料组装成电芯后进行制造和封装。如果没有上游的矿资源、中游的材料与零部件,下游的产品再努力也不会奏效。因此,谁把控了上中游资源,谁就掌握了稳定的原材料供给,也就赢得了在新能源汽车产业链中的竞争优势。

近期,在多部门持续喊话适度加快国内锂资源开发的背景下,地方政府对锂资源开采的审批正在加速。值得一提的是,国内一些锂资源储量比较丰富的地区,为了打造锂电池产业链集群,对电池企业在当地进行锂资源开发和电池项目建设给予了较高的政策优惠支持。因矿产资源比较特殊,部分地区的地方政府希望参股,以资源换产业,对利润方面并无太多诉求。以宜春为例,该地希望通过引进头部电池企业,加快当地锂资源开发,力争到2025年形成年产50万 吨的锂盐产能。未来,随着宜春锂云母资源、青海盐湖锂资源、四川锂辉石资源的开采,以及电池回收锂能力的提升,国内锂资源自给能力将有明显提升。

企业发展战略的嬗变

新能源汽车材料产业在高速发展的同时出现的一些不平衡、不协调问题,需要整个产业链上中下游企业共同应对,加速创新发展的升级。

由于锂资源等原材料价格的大幅上升,作为电动汽车核心部件的动力电池成本骤增。2022年,特斯拉公司首席执行官埃隆·马斯克(Elon Musk)在推特上说:“锂的价格已经到了疯狂的水平,虽然锂元素本身并不短缺,地球上几乎无处不在,但是开采和提炼锂的速度很慢。”目前,国内很多电池制造企业与四川、青海、江西等锂资源储量丰富的地区进行合作,打造依托资源开采、加工、电池生产及回收的一系列产业集群。除了建立牢固、长久、稳定的合作关系外,电池制造企业还利用资本深入上游产业链之中,或是直接控制矿产资源,或是参股材料生产企业,或是建立合资材料公司,或是自建材料工厂。例如,宁德时代、比亚迪、亿纬锂能、蜂巢能源、欣旺达等电池企业通过收购、入股、合作等形式参与国内锂矿、盐湖锂资源的开发。2022年8月18日,赣锋锂业公告,其与广汽埃安新能源汽车有限公司签署《战略合作协议》,双方同意建立长期的战略合作关系,从新能源动力电池最上游材料端展开合作,持续探讨在锂资源开发、中游锂盐深加工及废旧电池综合回收利用各层面的深入合作。

下游企业与上中游企业的战略合作也频见媒体。例如,上汽集团不断完善在新能源汽车上游材料的布局,为持续领跑新能源赛道提供新动能。2022年2月21日,上汽集团和青山实业共同宣布,将进一步发挥各自在新能源汽车领域的产业优势,以资本为纽带,在全球范围内合作开发新能源上游的镍、钴、锂、锰等相关资源项目,协同促进新能源电池技术和应用市场开发。3月24日,上汽集团和青山实业合资成立的赛克瑞浦和瑞浦赛克年产20 GWh动力电池电芯及系统项目合作和投资协议在广西柳州正式签署。9月21日,由上汽集团全资子公司上海汽车集团投资管理有限公司、宁德时代、中国石油、中国石化等共同持股的上海捷能智电新能源科技有限公司成立,其经营范围包含电池租赁、销售,电动汽车充电基础设施运营以及集中式快速充电站等业务。

稀有金属分类

稀有金属是在地壳中含量较少、分布稀散或难以从原料中提取的金属,主要用于制造特种钢、超硬质合金和耐高温合金,以及新能源汽车、电气、化学、陶瓷、原子能工业及火箭技术等方面。稀有金属可分为以下5类:

# 稀有轻金属

包括锂、铷、铯、铍,比重较小,化学活性强。其中,锂是车载动力电池中难以替代的核心原材料,号称“白色石油”,已成为制约电动汽车普及的根本要素。

# 稀有难熔金属

包括钛、锆、铪、钒、铌、钽、钼、钨,熔点较高,与碳、氮、硅、硼等生成的化合物熔点也较高。

# 稀有分散金属

简称稀散金属,包括镓、铟、铊、锗、铼以及硒、碲,大部分储存于其他元素的矿物中。

# 稀有稀土金属

简称稀土金属,包括钪、钇及镧系等元素。它们的化学性质非常相似,在矿物中相互伴生。其中,镨、钕主要应用于稀土永磁材料产业。与其名称暗示的不同,稀土元素在地壳中的丰度相当高,在已探明的稀土储量中中国位居世界第一。驱动电机中所使用的钕铁硼永磁材料已成为国内新能源汽车最大的稀土消费领域。

# 稀有放射性金属

包括天然存在的钫、镭、钋和锕系金属中的锕、钍、镤、铀,以及人工制造的锝、钷、锕系其他元素和104放射性金属至107号元素。

投稿邮箱|zj-tr@sstp.cn

合作微信|13375492636